1.借地権とは

一般に借地権とは、借地借家法に定める「建物の所有を目的とする地上権又は賃借権」をいいますが、税法では、借地権を次のように規定しており、税目によって若干範囲が違っています。| 法人税 | 地上権又は賃借権 所得税法に規定する借地権より範囲が広い |

| 所得税 | 建物又は構築物の所有を目的とする地上権又は賃借権 借地借家法に規定する借地権より範囲が広い |

| 相続税 | 建物の所有を目的とする地上権又は賃借権 借地借家法に規定する借地権と同じ |

2.借地権割合とは

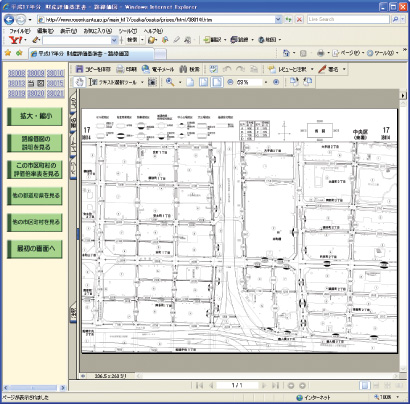

借地権割合とは、一般に路線価図に記載された割合のことを指しますが、この路線価図に記載されている借地割合というのは、相続税の課税価格を計算するためのものであり、所得計算をする法人税や所得税を課税するための基準ではありません。したがって、相続税の課税価格に算入する財産評価をする場合には、これによらなければなりませんが、それ以外の場合、たとえば借地権を設定する場合の借地権の価額を算定する場合や借地権を譲渡するような場合においては、合理的な理由があれば、これと異なる割合を用いても差し支えないとされています。とはいうものの、同族間で取引きする場合は、どうしてもそこに恣意性が介入しますから、これと異なる割合を用いる場合には、客観的に見て合理的であると判断されるものでなければならないでしょう。

| <路線価図 -国税庁より-> |

|

国税庁 : 平成19年分 財産評価基準書 |

3.借地権の設定とは

借地権の設定とは、土地の所有者等が他の者に対してその土地の使用収益することを許諾することをいい、一般には、土地の賃貸借契約の締結によってその設定が行われます。この借地権が設定されますと、借地権者はその土地の使用収益権を手にし、土地所有者は、地代の収受権を手にすることとなります。権利金は、その土地の使用収益権に対する対価といえます。

4.権利金を収受しないと

権利金を授受する取引きの慣行がある地域において、その授受がされないときは、税務上では、これらの行為があったものとみなして課税(認定課税)がなされます。ただし、この取扱いは、同族関係にある個人及び法人間の取引に対してのみ適用され、第三者間取引きには、適用されません。これは、第三者間取引は、利害の反する当事者間取引きですから、たとえ権利金の授受がなくても、そこに合理的な理由があると考えられるからです。

5.認定課税の概要

借地権の設定に際し、通常権利金を授受する取引上の慣行があるにもかかわらず、権利金を収受しないときは、権利金の収受があったものとみなして認定課税が行われますが、権利金の授受に代えて相当の地代を収受している場合、及び、当事者間で将来土地を無償返還する旨を定め、これを連名の書面で税務当局に届けているとき(無償返還の届出)は、権利金の認定課税がされないこととされています。ただし、無償返還の届出をしている場合において、相当の地代と実際の地代との差額があるときは、その差額について地代の認定課税が行われます。| <借地権課税対策室TOPページへ|次ページへ> |

| ▲ページトップへ |